|

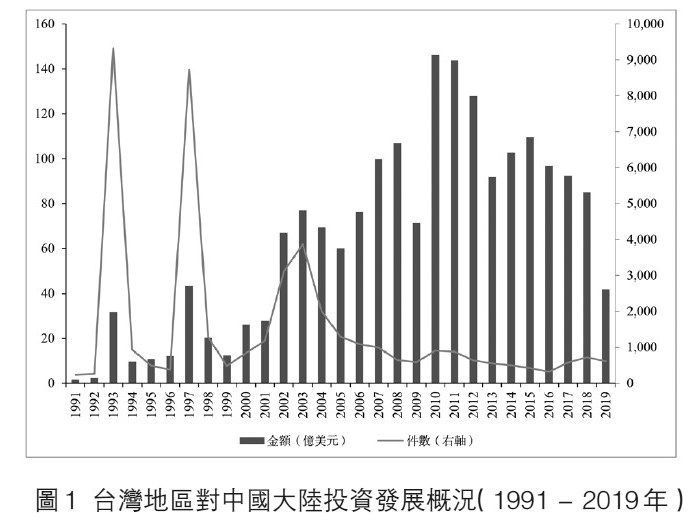

| 圖1:台灣地區對中國大陸投資發展概況(1991-2019年) |

|

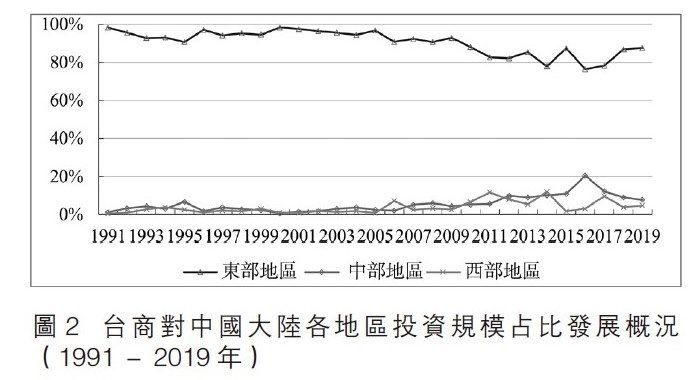

| 圖2:台商對中國大陸各地區投資規模占比發展概況(1991-2019年) |

|

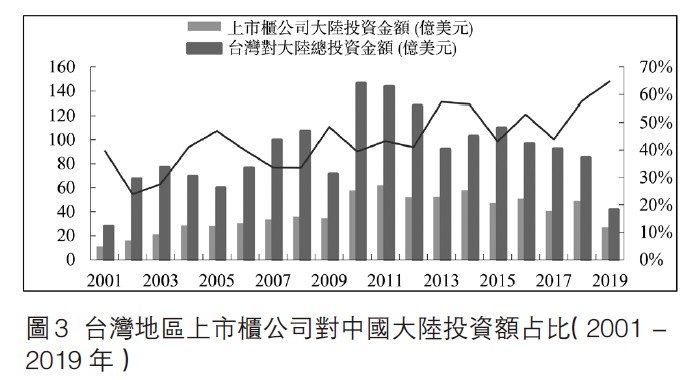

| 圖3:台灣地區上市櫃公司對中國大陸投資額占比(2001-2019年) |

|

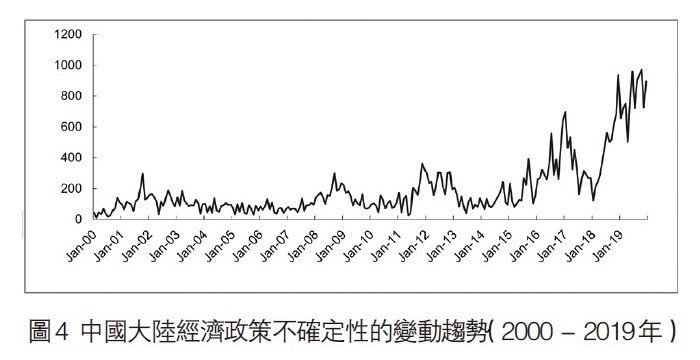

| 圖4:中國大陸經濟政策不確定性的變動趨勢(2000-2019年) |

(四)台商對大陸直接投資的研究綜述

自1987年台當局允許台商赴大陸直接投資以來,學界逐步開展涵蓋台商投資動因、區位選擇、投資模式、經營績效,台商投資對宏觀經濟的影響等方面的研究。其中,關於台商赴大陸投資區位選擇研究有:除了市場容量、基礎設施、政策優惠等傳統區位因素外(張傳國,2003),集聚經濟和勞動力素質兩大區位因素的重要性日益凸顯(李非和李繼翔,2004)。李進明(2008)對台商在中國大陸內部投資的區際轉移過程進行探究。胡少東(2010,2011)研究得出區域制度環境是大陸台商投資的重要區位因素和台商投資績效的重要影響因素之一。關於台商投資大陸的動因方面,陳鷺(2003)研究認為減少匯率損失、享受優惠政策、降低勞動力成本是早期台商赴大陸投資的重要動因。關於台商赴大陸投資對兩岸宏觀經濟的影響方面,王華、唐永紅(2010)論證了大陸和台灣地區經濟增長與兩岸投資和貿易之間的協整關係。胡敏(2014)對大陸台商投資與兩岸貿易關係進行系統性論述。朱祐徵(2008)就台商赴大陸投資對台灣地區宏觀經濟變量的影響機制進行了探討。

綜上所述,關於台商對大陸直接投資的研究普遍以宏觀為主,而兩岸投資領域的既有文獻忽略了經濟政策不確定性這一全球性因素。同時,缺乏微觀層面的研究,對台資企業異質性的討論尚未展開探究。由此,本文分別考察大陸經濟政策不確定性和台灣地區經濟政策不確定性如何影響台商對大陸直接投資,有助於完善大陸台商投資領域研究。

三、經濟政策不確定性下台商赴大陸投資的特徵事實

(一)台商對大陸投資的流量特徵

1、總量視角下台商赴大陸投資的流量特徵

1981年7月,大陸首家台資企業——詔正水產聯合公司在漳州正式獲准註冊營業。自此,台商開始向大陸試探性投資。1985年,廈門三德興工業有限公司成為以新加坡外資身份工商註冊登陸的首家台商獨資企業。由此,台商對中國大陸投資的發展依次歷經初步探索(1985—1990年)、逐步發展(1991—2000年)、高速增長(2001—2010年)、穩健發展(2011年至今)四個階段(圖1)。

圖1:台灣地區對中國大陸投資發展概況(1991-2019年)

注:①根據台灣地區經濟主管部門“投審會”數據整理;②圖中金額為名義價格;③1993、1997年件數和金額明顯偏高,主要是由於當年台灣當局要求已在陸投資台商未行申報者補辦登記。

其中,自2011年以來,台商赴大陸投資的特徵體現為:一是大陸經濟先後進入“新常態”和“雙循環”新發展格局,許多在陸傳統台資企業進入轉型升級“陣痛期”,台商投資規模進入存量整理階段。二是金融危機後許多發達國家採取零利率甚至負利率貨幣政策,加劇了全球貧富分化。同時,“逆全球化”導致經濟政策不確定性程度日漸提升,加大了台商投資風險。三是自2016年台灣地區民進黨當局上台以來,採取多種手段阻撓兩岸經貿交流,增加了台商投資的制度性成本。四是隨著大陸經濟轉型加深,新經濟領域成為引領兩岸經貿的新亮點。台商在傳統勞動密集型產業和資源型重工業領域投資進一步減少,在高新技術產業和新興服務業領域投資規模比重不斷擴大。半導體業、電子零組件業和金融業已成為台商大陸投資的主導。五是兩岸呈現融合發展新態勢。

2、區域視角下台商赴大陸投資的流量特徵

大陸東部地區始終是台商投資大陸的主要地區,同時,台商“西進”也在不斷加快。20世紀80年代,福建省依託良好的對台區位優勢,成為台商“登陸”的首站。1991年,台灣地區對廣東省投資額占當年對大陸總投資的43.88%,福建成為台商在大陸的第二大投資地,投資額占比為33.49%。20世紀90年代和2005年前,台商赴大陸投資“西進”處於緩慢推進中,台商在中西部地區投資較為零星,金額相對不大。20世紀90年代,台商對大陸東部地區的投資金額占比均高於90%。2010年,台商對東部地區投資比重下降至88.03%,之後,台商在東部地區投資額占比進一步下降,2016年降至76.31%(圖2)。近年來,由於台商赴大陸投資整體趨於下降,東部地區占比又有所回升,台商“西進”放緩。自2006年開始,依託中西部崛起的發展機遇,台商加速向中西部地區投資佈局。其中,中部地區的湖北、湖南基於自身已有的良好交通位置、工業基礎和勞動力優勢,成為台商“西進”的首選地。自2010年起,台商不斷加大在安徽投資,主要受益於當地日益完善的產業佈局。在西部地區,川渝兩地憑藉著良好的要素密集度及政策優勢,成為台商“西進”中重點選擇的投資地。

圖2:台商對中國大陸各地區投資規模占比發展概況(1991-2019年)

資料來源:作者根據台灣地區經濟主管部門“投審會”數據整理而成。

此外,東部地區內部吸引台商投資的集聚度也呈現地區差異化。其中,長三角地區對台資企業的集聚效應和虹吸效果不斷增強。1991—2000年,長三角地區的江浙滬三省市台商投資規模占當年台灣地區對大陸總投資金額的比重從14.72%快速提升至50%以上。其中,昆山市、蘇州工業園區、上海西片一帶,大量台資企業在此集聚,率先形成良好的產業集聚和輻射效應。2004—2009年,江浙滬三省吸引台商投資額占比幾乎都在60%以上,2010—2019年則呈現略微下降後再度回升的態勢。由此,長三角地區對台商投資的吸引力逐漸超過了珠三角地區。

3、上市公司視角下台商赴大陸投資的流量特徵

上市公司是面向社會公眾公開發行股票的企業組織形態。台灣地區股票有上市、上櫃、興櫃三種形態。其中,興櫃股票是指未上櫃、未上市的股票,在興櫃市場交易平台進行交易類似於大陸的新三板市場。上市股票和上櫃股票都在台灣證券交易所集中市場交易。其中,企業上櫃的門檻相較上市更低,上櫃市場類似於大陸的創業板市場。截至2021年1月底,台交所共計上市股票959隻、上櫃股票784隻。2001—2019年,台灣上市櫃公司對大陸投資額占當年度台灣經濟主管部門核准的台灣地區對大陸投資總金額的比重呈現明顯的上升趨勢。其中,2001年和2002年,該比例僅為39.87%和23.91%,之後,2013年該比例已超過50%,2019年,上市櫃公司投資規模占比已達到64.75%(圖3)。

圖3:台灣地區上市櫃公司對中國大陸投資額占比(2001-2019年)

資料來源:作者根據TEJ數據庫、Wind數據庫計算整理

(二)台商對大陸投資的存量特徵

外商直接投資(FDI)存量是指在某一時點上存在於東道國或地區的所有外商直接投資的資本總額(高敏雪、劉曉靜,2009)。目前,大陸尚未系統性披露FDI存量信息。同時,也未有學術文獻對台商大陸投資的存量特徵加以探討。由於台灣金融監管部門要求台交所上市櫃公司逐季披露在大陸投資信息,而且,凡是對在大陸投資公司具有直接或間接重大影響的,母公司均須披露該公司的相關財務信息,包括該公司的期末投資帳面價值。由此,本文將此“帳面價值”作為分析台商大陸投資存量特徵的窗口。具體而言,台灣上市櫃公司披露的大陸投資期末帳面價值,類似於長期股權投資。同時,在大陸投資公司帳面價值一般用權益法核算。截至2019年末,基於台灣上市櫃公司統計的台商大陸投資存量規模達1721.41億美元,較2001年末的57.41億美元增長近30倍。就台商在大陸投資行業而言,2010-2011年,台商在大陸投資公司帳面價值最大的行業為其他電子業、電子零組件業、電腦及周邊設備業、光電業、塑膠工業。至2019年,台商投資大陸前五大行業依次為其他電子業、電腦及周邊設備業、半導體業、光電業和金融業。八類電子工業期末帳面價值占期末總帳面價值比,從2001年的40.52%提升至2019年的65.94%。由此,電子工業成為台商大陸投資存量資本核心。同期,台資金融機構開始西進大陸。目前,台商在大陸投資的電子工業中,帳面價值最高的是其他電子業,其中,鴻海精密在大陸投資的帳面價值即達407.56億美元,占其他電子業的84.95%。此外,半導體業是近20年台商在大陸投資行業中投資存量規模上升幅度最高的行業,其投資帳面價值從2001年的0.96億美元增長至2019年的127.32億美元。與此同時,塑膠工業、水泥工業、橡膠工業、食品工業等傳統產業領域台商在大陸投資存量絕對值位居台商在大陸投資帳面價值前列。就相對增速而言,2010年以來台商在大陸投資水泥工業和生物醫藥產業增長速度較快,而在電器電纜、玻璃陶瓷和紡織工業等領域投資存量規模增長較為緩慢。此外,台商在大陸投資第三產業的投資存量規模,增長最快的行業是金融業。至2019年末,台商在大陸投資金融業的帳面價值已達88.24億美元。同期,台灣地區以長榮海運、台驊投控和萬海等為主的航運業上市公司在大陸投資的帳面值,由2001年的3000萬美元增長至2019年的3.38億美元。另外,台商在大陸文化創意、農業科技、電子商務等行業的投資存量亦取得一定增長,但規模較小。

(三)大陸與台灣地區經濟政策不確定性的特徵事實

1、大陸經濟政策不確定性的特徵事實

截至2020年末,國內外關於大陸EPU測度的文獻主要有:Baker, Bloom & Davis(2016)、Davis, Liu & Sheng(2019)及Huang & Luk(2020)。這三篇文獻關於EPU指數編製均採用基於媒體信息的文本挖掘法,不同之處在於選取的報紙範圍和篩選新聞的關鍵字有所不同。具體而言:EPU指數約等於期間符合EPU關鍵詞集合的新聞篇數除以期間新聞總篇數,再經指標編製技術細節處理後,即可得到標準化的EPU指數。本文主要採用Baker et al.(2016)創設的EPU指數編製出大陸EPU指數作為研究對象。由此,大陸經濟政策不確定性如(圖4)所示,主要體現為:大陸EPU指數與同期國內外發生的重要事件基本吻合。例如:2014年末,中國大陸進入“新常態”,經濟增長放緩,EPU指數有所抬升;2015年,“811”匯改導致人民幣匯率大幅貶值,同時EPU指數亦急速升高;2016年初發生A股熔斷事件,當年6月英國決定脫歐,當年底美國總統大選特朗普意外勝出,同時大陸經濟增長的不明朗程度加深,當年EPU指數快速突破高點;2018年開始,特朗普政府挑起對華貿易爭端,中美摩擦加劇,EPU指數隨之攀升。

圖4:中國大陸經濟政策不確定性的變動趨勢(2000-2019年)

資料來源:Baker, Bloom & Davis(2016)。

|